« Libre » ou « Pilotée » : quel mode de gestion pour votre contrat d’assurance vie ?

Quel que soit l’objectif de votre contrat d’assurance vie multisupport Império (financer un projet, préparer l’avenir de vos enfants ou petits-enfants, rentabiliser ou transmettre un capital, …), vous avez le choix entre une gestion « libre » ou une gestion « pilotée ».

La gestion libre.

Ce mode de gestion offre une totale liberté en matière de choix des supports d’investissement et d’allocation sur ces supports.

La gestion libre requiert cependant un suivi régulier et attentionné des marchés financiers de façon à décider de l’opportunité d’un arbitrage (réallocation de l’épargne investie) pour mieux profiter des évolutions et des circonstances de marchés.

Ce choix de gestion s’adresse donc aux souscripteurs qui disposent d’une bonne expérience et connaissance des marchés financiers.

La gestion pilotée.

Si vous estimez ne pas disposer des compétences financières et du temps nécessaire pour décider du choix des supports d’investissement, de l’allocation entre ces supports et de l’opportunité de décider d’éventuels arbitrages ; le mode de gestion pilotée est la bonne solution car elle vous permet de déléguer intégralement la gestion de votre contrat à l’assureur.

Comment fonctionne la gestion pilotée ?

Première étape : définir votre profil d’investisseur

L’allocation du portefeuille de chaque profil est diversifiée entre, d’une part, des supports à risque limité (fonds en euros et supports de trésorerie et/ou supports obligataires de court terme) et d’autre part, des supports en unités de compte investis en actions, obligations, fonds diversifiés et fonds immobiliers.

Le choix du profil de gestion pilotée détermine ainsi l’orientation de gestion, le degré de diversification entre fonds euros et supports en unités de compte, l’objectif de recherche de performance et le niveau de risque potentiel.

Connaître votre profil d’investisseur est donc indispensable pour nous permettre de vous guider vers un profil de gestion adapté.

Votre Conseiller vous accompagne au moyen d’un questionnaire qui permet de prendre en considération plusieurs critères déterminants tels que vos objectifs d’investissement, l’horizon envisagé, votre connaissance et expérience financière, et votre degré de tolérance au risque.

La gestion de votre contrat

Votre épargne sera investie et gérée conformément au profil de gestion souscrit. Vous n’aurez à aucun moment à vous préoccuper ni de la sélection des supports d’investissement, ni de la répartition de votre épargne entre ces supports, ni de toute réallocation de votre épargne en cours de contrat.

En fonction de l’évolution des marchés financiers, l’assureur procédera à des arbitrages, d’une part afin de maintenir, dans la durée, l’allocation d’investissement définie pour le profil de gestion souscrit et d’autre part, afin de profiter de nouvelles conjonctures et opportunités de performance des marchés. Ces arbitrages sont effectués sans aucuns frais.

Quel est le coût de la gestion pilotée ?

La gestion pilotée de votre contrat d’assurance vie multisupport Império n’entraîne aucuns frais supplémentaires. Aussi bien l’allocation que les arbitrages réalisés en cours de contrat, sont effectués sans aucuns frais.

Performance des portefeuilles de gestion pilotée

(contrats souscrits avant le 18/09/2023)

| Profil | Performance 2023 (1) | % Euro | % Actions | % Diversifiés | % Immobilier |

|---|---|---|---|---|---|

| Prudent | 1,7% | 65,0% | 5,0% | 12,5% | 17,5% |

| Equilibré | 3,2% | 60,0% | 12,5% | 15,0% | 12,5% |

| Dynamique | 5,8% | 45,0% | 27,5% | 22,5% | 5,0% |

| Offensif | 7,2% | 30,0% | 42,0% | 25,0% | 3,0% |

Après une année 2022 difficile pour les actifs financiers, les bonnes performances des marchés actions en obligations en 2023, ont permis un rattrapage. Les actifs immobiliers ont en revanche fortement souffert de la hausse des taux et des changements des habitudes de travail, freinant ainsi la performance globale des profils.

Les nouveaux profils de gestion pilotée

En septembre 2023, IMPERIO a lancé de nouveaux profils de gestion pilotée destinés à permettre plus de flexibilité dans les allocations des différentes classes d’actifs et ainsi pouvoir optimiser ces allocations en fonction des circonstances et des opportunités de marché. Les nouveaux portefeuilles sont ainsi, à cette date, totalement désinvestis d’actifs immobiliers, compte tenu de la conjoncture actuelle du secteur.

Allocation des nouveaux portefeuilles des profils de gestion au 18/09/2023 *:

Performance des nouveaux portefeuilles de gestion pilotée

(disponibles depuis le 18/09/2023)

| Nouveaux profils | Performance de sept. à déc. 2023 (2) | % Euro | % Actions | % Diversifiés | % Obligations |

|---|---|---|---|---|---|

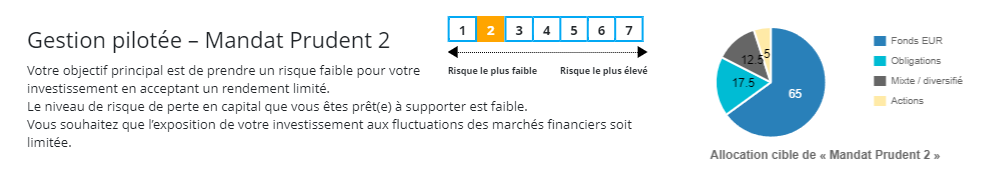

| Prudent 2 | 1,3% | 65,0% | 5,0% | 12,5% | 17,5% |

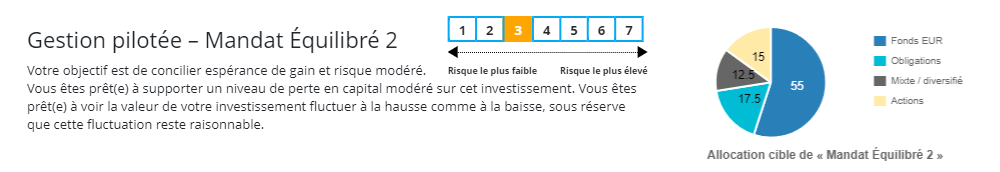

| Equilibré 2 | 1,6% | 55,0% | 15,0% | 12,5% | 17,5% |

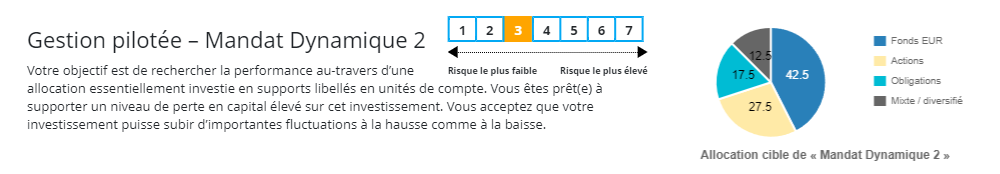

| Dynamique 2 | 2,0% | 42,5% | 27,5% | 12,5% | 17,5% |

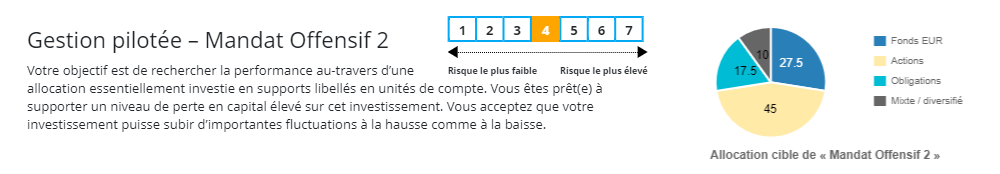

| Offensif 2 | 2,5% | 27,5% | 45,0% | 10,0% | 17,5% |

Votre contrat est en gestion libre et vous souhaitez opter pour la gestion pilotée ?

Vous pouvez à tout moment modifier le mode de gestion de votre contrat.

Votre Conseiller habituel est à votre disposition pour vous aider à déterminer le profil de gestion le mieux adapté parmi les 4 profils de gestion pilotée Império proposés.

N’hésitez pas à le contacter ou écrivez-nous à contact@imperio.fr

De même, si votre contrat ne bénéficie pas encore des nouveaux profils de gestion, nous vous invitons à vous rapprocher de votre Conseiller habituel ou à vous connecter à votre espace client sur ce site, pour plus d’informations.

Cet article ne constitue ni un conseil ni un avis juridique ou fiscal.

* L’allocation des portefeuilles peut varier, pour chaque classe d’actifs, dans la limite des marges contractuelles définies, en fonction des conditions et des perspectives de marché.

Pour le détail des modes de gestion, veuillez vous référer aux Conditions générales.

Les informations réglementaires sur chaque profil de gestion figurent sur le DIS (document d’informations spécifiques).

Sorry, the comment form is closed at this time.